潮玩賽道的資本熱度再迎新高。

9月26日,名創(chuàng)優(yōu)品旗下潮玩品牌TOP TOY向港交所遞交招股書,由摩根大通、瑞銀、中信證券聯(lián)席保薦,正式開啟上市征程。

這場IPO早有伏筆。2022年名創(chuàng)優(yōu)品在港雙重上市時,創(chuàng)始人葉國富便立下了“三年內(nèi)推動TOP TOY獨(dú)立上市”的flag。今年6月,名創(chuàng)優(yōu)品曾公告稱正評估TOP TOY拆分上市的可能性。7月,TOP TOY完成了由淡馬錫領(lǐng)投的5942.6萬美元A輪融資,估值達(dá)到13億美元,約102億港元。

對比之下,泡泡瑪特市值一度突破4000億港元大關(guān)。截至2025年9月26日港股收盤,其市值3572億港元,約等于35個TOP TOY、6.5個名創(chuàng)優(yōu)品(市值545億港元)。

一邊是泡泡瑪特憑借MOLLY、LABUBU等“十億級IP”牢牢占據(jù)行業(yè)龍頭地位,一邊是TOP TOY攜102億估值沖擊資本市場。這場IPO究竟能否讓TOP TOY具備挑戰(zhàn)泡泡瑪特的實力?潮玩賽道又是否會從“一超獨(dú)大”轉(zhuǎn)向“雙雄爭霸”?對面臨增長壓力的名創(chuàng)優(yōu)品而言,這條葉國富押注的第二增長曲線,又能否為其資本故事注入新的活力?

TOP TOY的“家底”有多厚?

在招股書中,TOP TOY將自己定義為中國規(guī)模最大、增速最快的潮玩集合品牌。依據(jù)是弗若斯特沙利文的數(shù)據(jù),2024年,TOP TOY在中國內(nèi)地GMV為24億元;2022年至2024年,GMV復(fù)合增長率超50%。

你可能會好奇,那泡泡瑪特呢?關(guān)鍵就在于“集合”兩個字。

招股書將“潮玩集合零售商”與“自有品牌零售商”劃分成了兩類。前者銷售多個品牌潮玩,后者以自有IP產(chǎn)品為主,這也意味著,TOP TOY將行業(yè)龍頭泡泡瑪特劃出了自己所屬的 “集合零售商” 賽道。

如果切換到零售額計算,在2024年中國前五大潮玩零售商中,TOP TOY位列第三。根據(jù)招股書中的描述,一名業(yè)內(nèi)人士推測,A公司為泡泡瑪特(成立于2010年,總部位于中國北京),B公司為樂高(成立于1932年,總部位于丹麥)。在他來看,或許這一排名才真正能反映出TOP TOY的行業(yè)地位。

招股書截圖

不過,作為一家成立于2020年的年輕公司,TOP TOY仍然展現(xiàn)出它的成長性。

首先,從營收規(guī)模來看,2022-2024年,其營收從6.79億元升至19.09億元,復(fù)合年增長率高達(dá)67.7%。進(jìn)入2025年,增長勢頭仍未放緩,上半年營收達(dá)13.6億元,較上年同期的8.58億元增長58.5%。

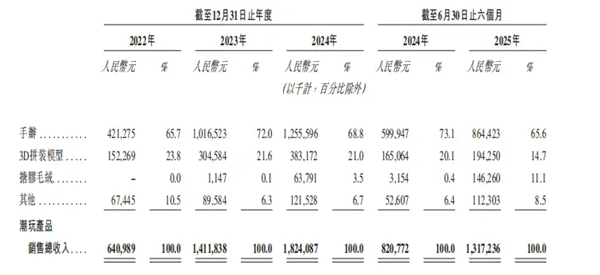

高增長背后是渠道擴(kuò)張與品類的延伸。截至2025年9月,TOP TOY門店數(shù)量達(dá)299家,并出海泰國、日本等國家。在品類上,主要包括手辦、積木(3D拼裝模型)、搪膠毛絨三大類,2025上半年收入分別約8.64億、1.94億、1.46億元,占比分別為65.6%、14.7%和11.1%,仍然以手辦為主,但搪膠毛絨增速很快。

招股書截圖

再來看盈利能力。

2022年,TOP TOY處于3838萬元凈虧損狀態(tài),2023年扭虧為盈賺得2.12億元,2024年凈利潤進(jìn)一步增至2.94億元,2025年上半年延續(xù)盈利態(tài)勢,凈利潤達(dá)1.8億元。

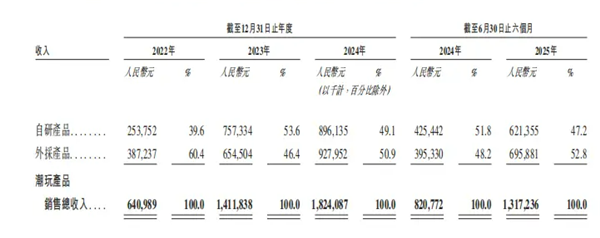

盈利能力提升的核心推手,是自研產(chǎn)品占比的持續(xù)提升。從2022年不足40%增至2024年的49.1%,自研收入達(dá)8.96億元,帶動毛利率從19.9%升至2024年的32.7%,兩年提升12.8個百分點(diǎn)。

盡管TOP TOY取得了一些成績,但放到整個行業(yè)里,和泡泡瑪特等頭部玩家相比仍有很大差距。僅拿毛利率來說,樂高的毛利率基本在70%左右,泡泡瑪特的毛利率也在60%以上,今年上半年甚至達(dá)到70.3%。至于營收,泡泡瑪特是TOP TOY的10倍,凈利潤更是它的26倍。

另外,TOP TOY身上繞不過去的標(biāo)簽是名創(chuàng)優(yōu)品。從股權(quán)結(jié)構(gòu)來看,名創(chuàng)優(yōu)品集團(tuán)持股86.9%,不僅是它的重要大股東,同時也是其最大分銷渠道之一。

招股書顯示,2022年-2024年及2025年上半年,名創(chuàng)優(yōu)品渠道銷售收入分別為2.5億元、7.81億元、9.23億元及6.19億元,占比為36.8%、53.5%、48.3%及45.5%。

這也引發(fā)外界對它過于依賴單一客戶的質(zhì)疑,并擔(dān)憂潛在利益沖突影響公司獨(dú)立性。

依靠名創(chuàng)優(yōu)品,能帶來效率、帶不來IP

TOP TOY能快速做大規(guī)模,本質(zhì)上是名創(chuàng)優(yōu)品零售基因的成功移植,尤其體現(xiàn)在渠道和供應(yīng)鏈的優(yōu)勢上。

在渠道建設(shè)上,TOP TOY復(fù)刻了名創(chuàng)優(yōu)品的效率與速度。TOP TOY直接沿用名創(chuàng)優(yōu)品成熟的 “類直營加盟體系”——加盟商出錢開店,總部把控選品、定價、運(yùn)營全流程,既保證拓店速度,又避免品牌調(diào)性混亂。

截至2025年6月,TOP TOY的293家門店中,250家為合伙人門店。5年時間,TOP TOY就完成了從0到近300家的突破,無論是數(shù)量還是覆蓋范圍都甩開了中小玩家。

對比來看,52TOYS門店數(shù)量從2022年的19家縮減至2025年的5家。即使是泡泡瑪特,截至2025年6月全球門店也僅571家,其中中國內(nèi)地409家。一位投資人告訴「定焦One」,憑借名創(chuàng)優(yōu)品的優(yōu)勢,TOP TOY是目前唯一能在渠道側(cè)與泡泡瑪特一戰(zhàn)的玩家。

在供應(yīng)鏈端,不同于泡泡瑪特聚焦盲盒與手辦,TOP TOY涵蓋積木、高達(dá)模型、藝術(shù)潮玩等多個品類,名創(chuàng)優(yōu)品積累的龐大跨品類供應(yīng)商資源,能幫助其快速測試市場趨勢 ,實現(xiàn)高頻上新。與此同時,跨材質(zhì)(毛絨、塑膠、積木等)整合能力,也讓TOP TOY能滿足不同客群需求。

然而,名創(chuàng)優(yōu)品強(qiáng)大的零售基因,在幫助TOP TOY快速做大規(guī)模的同時,也框定了其商業(yè)模式的能力邊界和利潤天花板。這直接指向了它與泡泡瑪特最根本的差距——IP壁壘。

投資人陳默默告訴「定焦One」,基于名創(chuàng)的供應(yīng)鏈和渠道優(yōu)勢,反推其向上游IP的BD(Business Development)能力,都是領(lǐng)先于市場上的其他玩家的;但相對于泡泡瑪特,其識別并孵化IP及特定品類產(chǎn)品的開發(fā)經(jīng)驗還需要打磨。

在IP布局上,TOP TOY走的是“自有+授權(quán)+他牌”的路。截至目前,擁有17個自有IP及43個授權(quán)IP。

盡管TOP TOY一直在努力提升自有IP的收入,但直到2025年上半年,其52.8%的收入仍來自外采IP。2024年,其授權(quán)IP產(chǎn)品收入達(dá)8.89億元,2025年上半年仍保持6.15億元的高體量。其中,三麗鷗、迪士尼等頂級IP的前五大收入占比達(dá)40%。

招股書截圖

對于一家潮玩類公司而言,依賴授權(quán)IP最大的風(fēng)險在于能否持續(xù)續(xù)約,以及很多IP并非單一授權(quán),缺乏獨(dú)家競爭力。例如,TOP TOY的三麗鷗系列授權(quán)將于2028年9月到期;迪士尼系列將于2026年12月到期。另外,對授權(quán)IP的過度依賴,將拉高授權(quán)成本,攤薄利潤。

因此,TOP TOY也在自研產(chǎn)品上持續(xù)發(fā)力,卷卷羊咩記干果鋪系列、糯米兒15個產(chǎn)品系列、大力招財貓等累計GMV都已經(jīng)突破千萬,但仍缺乏全國乃至全球影響力的IP。

相比之下,2025年上半年,泡泡瑪特的自主產(chǎn)品占總收入的比例高達(dá)99.1%,其中藝術(shù)家IP收入占比88.1%,僅THE MONSTERS單IP收入就達(dá)48.14億元。泡泡瑪特的IP生態(tài)與藝術(shù)家運(yùn)營機(jī)制已成為其核心護(hù)城河。

這直接導(dǎo)致兩者盈利水平的差距,2025年上半年泡泡瑪特毛利率高達(dá)70.3%,凈利潤率超 30%,憑借IP溢價實現(xiàn)“高定價 + 高毛利”,而TOP TOY32.7%的毛利率仍停留在“零售價差”層面,做的是“賣貨”的苦生意。

葉國富也意識到了這個問題。

在2025年8月的名創(chuàng)優(yōu)品業(yè)績會上,他坦言 “公司在國際IP合作中已建立產(chǎn)品開發(fā)、營銷和渠道優(yōu)勢,但唯獨(dú)缺乏自有IP”。TOP TOY試圖通過雙路徑來補(bǔ)齊短板:一方面簽約首批9位潮玩藝術(shù)家,覆蓋日本機(jī)甲風(fēng)格、國內(nèi)國風(fēng)、數(shù)字化潮玩等細(xì)分領(lǐng)域;另一方面開啟“買買買”模式,上半年以510萬元認(rèn)繳出資拿下潮玩公司HiTOY的51%股權(quán)。

不過,這些動作能否起效,還需要看后續(xù)的市場反饋。

葉國富的潮玩棋局:名創(chuàng)之外的新故事

從2020年借泡泡瑪特上市熱度布局潮玩,到2025年推動TOP TOY上市,玩資本“上癮”的葉國富即將再次收獲一個IPO。對他而言,目的不僅是業(yè)務(wù)分拆,更是名創(chuàng)優(yōu)品緩解增長壓力、撬動估值的關(guān)鍵布局。

對TOP TOY自身而言,上市帶來的直接利好有兩點(diǎn):一是港股對潮玩賽道的熱度加持下,公司有望獲得估值紅利;二是獨(dú)立上市后,提升品牌知名度,直接對接資本市場融資,為IP孵化與全球化擴(kuò)張注入資金。

對于名創(chuàng)優(yōu)品,TOP TOY的分拆上市則是“破局增長”的重要一步。

從數(shù)據(jù)看,2025年上半年名創(chuàng)優(yōu)品全球門店達(dá)7612家,是泡泡瑪特的13倍,但營收僅93.9億元,遠(yuǎn)低于泡泡瑪特的138.8億元。

此前有投資人對「定焦One」表示,它們一個是做零售,體現(xiàn)的是選品、組貨和渠道能力;另一個是做IP,體現(xiàn)的是品牌發(fā)掘和運(yùn)營能力。這也造成了資本市場對它們的估值天差地別,名創(chuàng)優(yōu)品18.9倍的市盈率不足泡泡瑪特(101.4)的五分之一。

因此,拆分出一個增長更快、更受潮玩賽道溢價追捧的標(biāo)的,既能釋放名創(chuàng)優(yōu)品的品牌價值,也能在主業(yè)增長放緩時,通過TOP TOY的高增長貢獻(xiàn)穩(wěn)定投資收益,豐富資本故事。

過去,不少人認(rèn)為,潮玩是一個沒有太高的進(jìn)入門檻以及所謂的核心競爭力的行業(yè)。一個獨(dú)立設(shè)計師或小型工作室,可以自己設(shè)計一個IP形象,找到廣東的工廠進(jìn)行小批量生產(chǎn),再通過線上渠道或潮流展會進(jìn)行銷售。但泡泡瑪特的成功讓資本市場看到了這個賽道規(guī)模化所能帶來的想象力。這種規(guī)模化能力體現(xiàn)在渠道、供應(yīng)鏈、IP建設(shè)等方面。

陳默默此前對「定焦One」表示,通過不斷的試錯——驗證——進(jìn)化,泡泡瑪特已經(jīng)形成了一套相對完整的產(chǎn)業(yè)鏈能力,這種能力的沉淀,“時間是不可壓縮成本”。

依靠名創(chuàng)優(yōu)品的零售經(jīng)驗,TOP TOY已把規(guī)模和營收跑通,短期內(nèi)靠快速鋪店與授權(quán)IP實現(xiàn)高增長與現(xiàn)金流,但從“能賺錢”到“能賺溢價”,即形成品牌和IP壁壘,仍需時間與大額投入。IPO為TOP TOY買來了“時間”和“彈藥”,但能否把時間和彈藥轉(zhuǎn)化為不可復(fù)制的IP生態(tài)與用戶壁壘,還需要時間來驗證。

TOP TOY上市或許也意味著潮玩行業(yè)進(jìn)入了新競爭階段。

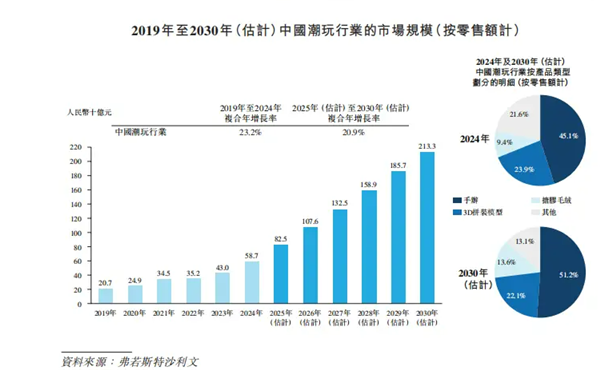

招股書截圖

弗若斯特沙利文數(shù)據(jù)顯示,中國潮玩市場近幾年保持著高速增長,2025年市場規(guī)模預(yù)計達(dá)到825億元,到2030年有望增至2133億元,年均復(fù)合增長率高達(dá)20.9%。潮玩想象空間巨大,但競爭門檻也越來越高。

目前,國內(nèi)的潮玩行業(yè)已經(jīng)形成了“一超多強(qiáng)”格局。泡泡瑪特憑借自有IP占據(jù)絕對領(lǐng)先地位,市占率明顯高于其他玩家,TOP TOY依靠名創(chuàng)優(yōu)品的渠道和資本支持快速崛起,細(xì)分賽道的其他玩家如52TOYS在機(jī)甲領(lǐng)域等各有優(yōu)勢。

隨著TOP TOY的資本化,將進(jìn)一步加劇 “資源向頭部集中”——具備IP原創(chuàng)能力、用戶運(yùn)營深度和全球化視野的企業(yè)將搶占更多市場份額。反之,單純依賴授權(quán)IP、缺乏供應(yīng)鏈優(yōu)勢的中小玩家,可能在頭部企業(yè)的擠壓下加速退出。