資本退潮,高估值失靈。

定焦One(dingjiaoone)原創

作者 | 李夢冉

編輯 | 魏佳

遇見小面上市的消息,讓連鎖面館這個沉寂許久的賽道再度迎來市場關注。

12月5日,遇見小面在港交所掛牌上市,成為“中式面館第一股”。不過,近70倍的市盈率顯然超出了市場對一碗小面的想象空間,其開盤即破發,較發行價跌去近29%。截至發稿報5港元/股,下跌幅度仍維持在這一水平。

資本市場的冷淡,與早年的火熱形成鮮明對比。以馬記永、張拉拉、陳香貴、遇見小面、五爺拌面、和府撈面等為代表的六大連鎖面館新貴,曾被資本熱捧,在2021年迎來一波融資熱潮。但隨后行業增長放緩、盈利承壓,資本熱情迅速退潮。在這樣的背景下,遇見小面的上市既是自身的節點,也承載著行業的期待。它會成為連鎖面館復蘇的信號,還是進一步戳破行業高估值的幻象?

從數據來看,這條賽道仍然具備潛力。弗若斯特沙利文數據顯示,中國中式面館市場到2029年總商品交易額將達到5100億元,2025年至2029年的年復合增長率為10.9%;另據紅餐大數據顯示,截至2025年5月,全國面館門店數超過66萬家,規模幾乎與競爭白熱化的新式茶飲賽道相當。

但行業基本面與資本態度正出現分化,遇見小面的上市破發將一個關鍵問題擺上臺前:當資本不再愿意“提前下注”,中式面館賽道還能不能講出新的增長故事?

起伏五年,

中式面館玩家怎么樣了?

資本對吃面的熱情,太過短暫。

2021年7月,著名投資人朱嘯虎在一檔節目中表示,中國的麥當勞、肯德基,就是蘭州拉面。也是在這一年,以和府撈面、遇見小面為代表的中式面館迎來高光時刻。

據不完全統計,2021年全年,中式面食品牌融資事件達24起,15個核心品牌成為資本追逐的標的。陳香貴、張拉拉、遇見小面、五爺拌面、和府撈面等名字頻繁出現在融資公告中,這六大面館新貴一年融資超40億元,單店估值一度突破千萬元。

數據來源 / 窄門餐眼、遇見小面招股書

截至12月8日

然而,潮水的轉向遠比想象中更快。到了2023年,一些頭部品牌陷入發展瓶頸。

曾獲3億元融資、以加盟模式快速擴張的五爺拌面,被曝一年內關店超600家。

另一家品牌陳香貴,也被傳出“30元一碗的網紅面賣不動了”“大批門店閉店”的消息。盡管品牌隨后發函否認,但從數據來看,2021年,陳香貴曾砸下超2億元重金押注拓店,而其CEO姜軍在2023年底透露的門店總數為255家,較2022年8月的237家僅增長18家,與早年的擴張速度相比,增速已然大幅放緩。

更直觀的信號來自資本端。梳理六大面館新貴的融資歷程不難發現,它們最近一次傳出融資消息,還停留在2022年底。此后近三年時間里,這條賽道再無重磅融資動態,資本對吃面的興趣似乎已消耗殆盡。

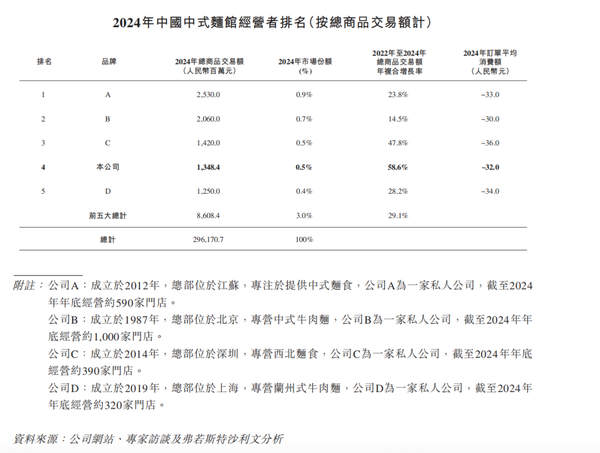

從遇見小面2025年11月提交的招股書信息中,我們可以大致還原出如今中式面館行業的真實格局。

按照商品交易額計算,2024年排名前五的分別是:和府撈面>李先生加州牛肉面>老碗會>遇見小面>馬記永。 但由于李先生加州牛肉面、老碗會深耕傳統面食賽道,與其他幾家定位差異明顯,因此市場更習慣將和府撈面與遇見小面視為新中式面館的直接競品,和府撈面在中式面館中,商品交易總額和市場份額位居第一。

門店端,據窄門餐眼數據與遇見小面招股書披露信息,截至目前,五爺拌面以670家門店處于領跑位置,和府撈面577家門店緊隨其后,而率先上市的遇見小面門店數為465家,三家頭部品牌中,五爺拌面在門店規模上暫時占據優勢。

綜合以上信息整體來看,行業可以劃為三個梯隊:

第一梯隊以和府撈面(高端定位,577家門店,份額領先)、遇見小面(中高端,465家門店,率先上市)、五爺拌面(下沉市場,670家門店,規模領跑)為核心,分別占據不同價格帶與市場區域;

第二梯隊則是馬記永、張拉拉、陳香貴等聚焦單一品類(如蘭州牛肉面)的品牌,雖曾借資本東風擴張,如今卻因同質化、競爭大陷入收縮,門店增速大幅放緩;

區域型中小品牌與個體自營店則構成第三梯隊,憑借地域風味優勢在局部市場生存,但缺乏全國擴張能力。

整體而言,中式面館行業已告別2021年的資本狂歡,沉寂已久的行業被遇見小面上市的消息喚醒,但首日大跌的股價又讓這個行業陷入新一輪質疑。

中式面館,

一門微利的苦生意

我們以營收規模第一的和府撈面、門店數量領先的五爺拌面、率先上市的遇見小面這三家代表性品牌為參考,來看看中式面館到底是一門怎樣的生意。

首先看盈利能力。

以遇見小面為例,據其招股書披露,2022年虧損3597萬元,2023年、2024年凈利潤分別為4591萬元、6070萬元。雖然盈利能力提升,但單均利潤微薄。以2024年為例,這一年遇見小面平均單店利潤為16.9萬,訂單總數4209萬,簡單換算可知,平均每筆訂單大約賺取1.4元,暴露出這是門“苦生意”。

定位中高端、主打“書房里的面館”場景的和府撈面盈利之路也不算順利。早在2022年,它就傳出上市計劃,卻始終未能邁出關鍵一步。財務數據顯示,2020-2022年,和府撈面營收從11.07億元增長至17.32億元,又回落至14.56億元,營收波動的同時,凈虧損持續擴大,三年分別虧損2.06億元、2.11億元、2.99億元。

其次,擴張走規模的路子也并不是解法。

不同于高端定位,五爺拌面主打下沉市場,雖然目前在門店數量上領跑,但對比自身來看,收縮最為嚴重。在2023年,五爺拌面總門店一度突破1500家,成為國內首個門店數量過千的中式連鎖面館品牌,但這種“低門檻、快復制”的擴張模式,很快暴露出后勁不足。窄門餐眼數據顯示,如今五爺拌面門店數不到七百家。

圖源 / 五爺拌面官方微博

開店的速度甚至比不上閉店的速度,這也是陳香貴、馬記永、張拉拉等同樣面臨的難題。

此外,這批品牌還存在一個共性問題,“中高端”的定價與消費者的感知存在偏差。

大部分新中式面館人均消費額在30元左右,但多數采用中央廚房模式,例如由中央廚房制作面團或統一實現湯底、澆頭的標準化生產。有消費者稱,“來面館吃的是‘現煮現做’的煙火氣,現在一半澆頭是預制的,加熱一下就端上來,30多塊錢一碗覺得不值。”

零售電商行業專家、百聯咨詢創始人莊帥對「定焦One」表示,新中式、高端化曾是資本助推下的增長故事,但成本與定價之間的問題始終未解決。“當前行業最核心的困局就是,當消費者對價格變得敏感,高成本、高定價模式難以為繼,同時面臨嚴重的同質化競爭與資本退潮”。

新消費天使投資人、海豚社創始人李成東也有此看法。他以和府撈面為例分析:“幾年前消費升級時,高端面館還有市場空間,但這幾年賣得太貴就沒人買了。”

在他看來,當前餐飲環境對高價連鎖面館尤為不利:一方面整體需求下滑,高價早餐、正餐類面食品牌最先受到沖擊;另一方面外賣帶來的影響加劇,面食以堂食為主,堂食客流不足、外賣沒利潤,單店模型很難跑通。

如今,遇見小面作為“中式面館第一股”的表現,再次印證這一賽道的資本想象力被壓縮。

上市前,遇見小面招股價5.64-7.04港元,對應市值40-50億元,根據2024年凈利潤計算,市盈率在70倍左右。

李成東認為,遇見小面近70倍的市盈率本身就脫離行業常識:“一般餐飲企業的市盈率在10-25倍,海底撈這樣的頭部企業也才十幾倍左右,70倍太高,市場肯定不認可。”

從行業層面來看,遇見小面上市破發帶來的影響,或許超過了“中式面館第一股”誕生本身。莊帥認為,“它為整個賽道敲響了警鐘,表明資本市場對‘缺乏盈利想象力的單一品類’和‘以價換量的增長模式’已經持懷疑態度。接下來其他想上市的面館品牌,會面臨更大的融資壓力”。

降價、加盟,

是救命稻草嗎?

面對增長困局,這些面館品牌并非坐以待斃,也做出過一些新嘗試,最常見的動作包括兩方面:降價試圖換取客流回升、開放加盟以緩解盈利壓力。

和府撈面、遇見小面都曾嘗試降價,但效果不一。

去年6月,和府撈面發文稱,其通過集采優勢,成功下調價格,這并非和府撈面第一次降價,2023年12月和府撈面主流產品整體調低了20%到30%。降價帶來了一定效果,2023年上半年扭虧為盈,2024年全年營收達到25億元并實現盈利。

遇見小面的策略則收效有限。招股書顯示,其訂單平均消費額從2022年的36.2元(直營)、36.0元(特許經營),連續下滑至2024年的32.1元(直營)、31.8元(特許經營),2025年上半年進一步降至31.8元(直營)、30.9元(特許經營),但翻座率不升反降,受疫情后消費反彈因素影響,雖然2024年翻座率較2022年微增,但較2023年反彈高點下滑,且在價格持續下降情況下,2025年上半年翻臺率加速下滑。

在擴大規模上,加盟成為眾多品牌的選擇,例如曾堅守十年不加盟的和府撈面,在2023年提出通過開放聯營。

從直營到加盟,核心優勢在于能以更低成本快速搶占市場、擴大品牌覆蓋。遇見小面同時布局直營與加盟,從它的招股書中能看出這兩種模式帶來的利潤差異:

圖源 / 遇見小面微博

2024年其直營店營收達10億元,占總營收約87%,是品牌收入的核心支柱。但高昂的運營成本幾乎吞噬了絕大部分直營收益:僅食材(原材料及耗材)、人工(員工薪酬)、房租(使用權資產折舊)三項核心支出,就占據了直營店超七成的收入,盈利空間被嚴重擠壓。

而加盟模式的成本結構更為輕盈,無需承擔門店租金,直接人力成本僅集中于督導團隊,核心支出僅為貨品及銷售相關成本,疊加較低的特許使用費成本,降低了品牌的直接運營壓力。2022-2024年,遇見小面加盟收入復合增長率達66.2%,收入占比穩定在13%左右;2024年更是攀升至1.5億元。

不過,加盟也并非“萬能解藥”。

李成東認為,如果單店模型本身就不好,用戶不夠、盈利困難,就算開放加盟也沒用,加盟商入局也會很快閉店。

一位主營蹺腳牛肉面的連鎖面館加盟商向「定焦One」表示,他的門店人均消費約20元,僅前期開店成本就需40萬元,食材必須從品牌總部統一采購,外地發貨產生的高額運費需自行承擔。除此之外,還需按門店營業額的2%向總部繳納管理費,這筆費用會直接扣除后,剩余營收才能到賬,最終利潤微薄。

另一位連鎖酸辣粉加盟商對「定焦One」算了一筆賬:加盟費2.98萬元,店鋪租金5萬元,在不含管理費的情況下,裝修、設備、桌椅、空調等前期投入達3萬元,首批食材材料成本高達8萬元,落地成本合計20萬元。然而高投入并未換來高回報,門店人均消費20-25元,日均流水僅300元,即便在生意最好時,單日流水也不過1000元。最終,這家店還是走向了倒閉。

談及背后原因,商家稱,一方面是加盟品牌的受眾群體本就狹窄,難以支撐穩定客流;另一方面,品牌方的“強管控”進一步壓縮盈利空間。經歷這場失敗加盟后,該商家感慨:“未來不會再加盟粉面店,考慮開自營店。”

莊帥認為,降價、加盟這兩種方式確實能起到短期自救作用,但長期來看,“‘降價換量’要靠供應鏈管控壓低成本,否則會壓縮利潤;‘開放加盟’則需要強大的運營能力,否則很容易出現品控問題。如果沒有這些核心能力支撐,這兩種手段都只是權宜之計。”

當整個中式面館賽道趨于平靜,遇見小面的上市不只是自身的節點,也代表著行業的新階段。多位受訪者均認為,中式面館已告別“講故事”的階段,回歸到“盈利可持續”的生意本質上,打造健康的單店模型、提升供應鏈能力、平衡成本與定價,才是關鍵。